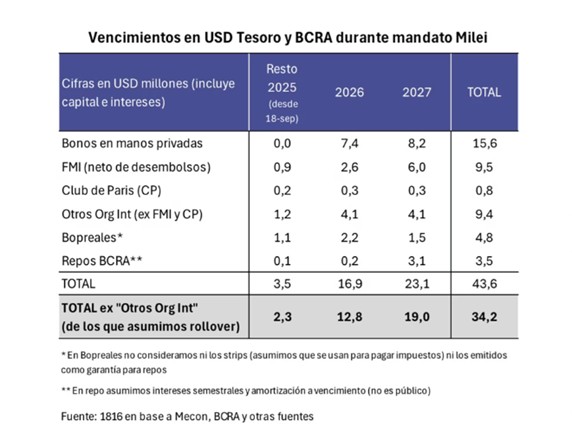

El economista Rubén Serruya explicó a NEA HOY que el panorama actual se encuentra en medio de una economía frágil, con reservas ajustadas, caída de bonos y acciones. El cuadro de vencimientos en dólares del Tesoro y el Banco Central para el período 2025-2027 muestra con crudeza el desafío que enfrenta la gestión de Javier Milei.

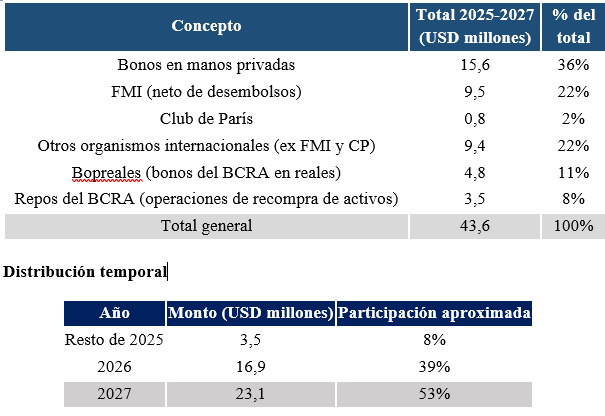

Según estimaciones oficiales y privadas, el país deberá afrontar más de 43 mil millones de dólares en pagos de deuda entre capital e intereses durante el resto del mandato. La mayor parte de esas obligaciones no se concentran hoy, sino en el futuro inmediato: 2026 y 2027 serán años de altísima tensión financiera, con vencimientos que se multiplican casi por cuatro respecto a 2025.

El calendario revela una distribución inquietante:

- Resto de 2025: USD 3.500 millones

- 2026: USD 16.900 millones

- 2027: USD 23.100 millones

Es decir, los compromisos crecen 383 % entre 2025 y 2026 y otro 37 % adicional en 2027. Más del 90 % de la deuda a pagar vencerá en los dos últimos años del actual mandato.

Dentro de ese total, los bonos en manos privadas son el componente más pesado (USD 15.600 millones, es decir, un 36% del total), seguidos por los compromisos con el Fondo Monetario Internacional (USD 9.500 millones) y los organismos internacionales como el BID y el Banco Mundial (otros USD 9.400 millones).

Los repos del Banco Central —operaciones de recompra con bancos internacionales— suman USD 3.500 millones, mientras que los Bopreales, emitidos en moneda extranjera, agregan otros USD 4.800 millones. En conjunto, conforman un esquema de deuda que combina obligaciones soberanas, financieras y monetarias de difícil refinanciación.

La trampa de los dólares prestados

El gobierno ha reforzado reservas a través de swaps, créditos y repos, pero esos recursos son dólares prestados, no genuinos. Cada desembolso que llega es un alivio transitorio, no una solución estructural. Mientras tanto, los bonos argentinos han tenido mucha volatilidad en estos días, en algunos casos, se desplomaron más de un 14% en un solo día y el riesgo país vuelve a superar los 1.500 puntos, señal clara de que los mercados perciben más riesgo que estabilidad.

La consecuencia directa es que cada refinanciación se encarece, y las reservas netas, que hoy rondan los USD 5 mil millones, no alcanzan para sostener un cronograma tan exigente sin nuevas fuentes de divisas.

El impacto detrás de los números

Detrás de este panorama financiero hay algo más profundo: la vida cotidiana de la gente. Cada pago de deuda que se hace sin respaldo productivo implica menos recursos para educación, salud y energía. La caída de bonos y acciones se traduce en más presión sobre el tipo de cambio, que a su vez retroalimenta la inflación y golpea los bolsillos.

En otras palabras, la deuda no es solo una variable macroeconómica: es un problema social. Cuando el Estado prioriza el pago al exterior sin fortalecer la economía interna, el costo lo pagan las familias con su salario real, las pymes con su financiamiento y las provincias con menos inversión pública.

El desafío político

El gobierno encara el segundo tramo de su mandato con una doble responsabilidad: sostener el equilibrio fiscal sin ahogar la economía real. Para ello, deberá reconstruir confianza y negociar con transparencia los vencimientos más pesados de 2026 y 2027. Cada decisión que se tome sobre la deuda externa debe ser discutida con la sociedad: no solo por su impacto económico, sino por su dimensión ética y política.

La deuda no es solo un número en una planilla: es la medida de la libertad económica y social de un país. Si el endeudamiento sirve para sostener la especulación y no el desarrollo, el resultado será siempre el mismo: más ajuste, menos soberanía y una sociedad que paga las crisis que no generó.

Por Rubén G. Serruya

Licenciado en Economía de la UNNE. Secretario del Bloque Legislativo Frente Grande. Secretario de Derechos Humanos de la CTA de los Trabajadores. Coordinador de la Tecnicatura Superior en Administración Económico Financiera de la UEGP N° 157 “Foro Social del Nea”. Columnista económico de Radio Nuestra Voz, Radio Mágica, Radio Puerto, Revista Bohemia, Chaco Stream.

ADEMÁS EN NEA HOY:

El rescate financiero y los swaps: alivio temporal, costo social permanente

Un parche de corto plazo, riesgos largos: qué esconden las medidas para calmar el dólar